相続土地国庫帰属制度とは?

2024年10月07日

相続土地国庫帰属制度とは? 要点をわかりやすく紹介

土地相続者にとっての新たな選択肢 !?

土地を相続したものの、管理が難しい、または利用する予定がない場合に、その土地をどうするか悩む人は少なくありません。

「相続土地国庫帰属制度」が設けられた背景には、相続土地を手放したいと考える所有者の増加、望まず取得した所有者の負担感から管理の不全化を招いているなどがあります。「相続土地国庫帰属制度」とは、一定の要件を満たした場合に、相続または遺贈で取得した土地を国に引き渡す(国庫に帰属させる)ことができる新しい制度です(令和5年4月27日開始)。この記事では、制度の概要や条件、手続きの流れについてご紹介します。

制度の目的

「相続土地国庫帰属制度」は、相続の際に登記がされないまま放置される「所有者不明土地」となることを防ぐ目的で、「相続登記の申請の義務化」などとあわせて設けられました。

所有者が不明の土地は管理が行き届かず、将来的に問題を引き起こす可能性があります。例えば、雑草の繁茂、ゴミの不法投棄、さらには隣接する土地との境界紛争の原因にもなり得ます。このようなリスクを減らすため、土地を相続したものの管理が難しいと感じる場合などにこの制度を利用することで、土地の所有権を手放し、管理不全による様々な問題を未然に防ぐことにつながります。

利用できる条件

制度を利用するには、いくつかの条件があります。具体的には以下の通りです。

相続または遺贈によって土地を取得した相続人(本制度開始前に相続した土地も申請可※生前贈与を受けた相続人、売買で取得した人、法人などは不可)

土地の要件

・引き渡す土地に建物がないこと

・担保権や使用収益権が設定されていないこと

・他人の利用が予定されていない土地であること

・土壌汚染がなく、境界が明確で争いがないこと

これらの条件を満たすことが確認されれば、土地を国に引き渡すための手続きが進められます。

不承認となる場合

有体物等により、通常の管理・処分に当たって過分な費用と労力がかかる土地など

手続きの流れ

相続土地国庫帰属制度を利用する際の手続きは以下のようになります。

- 法務局へ相談

まず、土地が所在する法務局で制度の利用について相談します。事前に「相続土地国庫帰属相談票」や土地の状況に関する資料を準備しましょう。 - 申請書類の作成・提出

承認申請書を作成し、法務局に提出します。この際に、審査手数料14,000円(1筆の土地当たり)が必要です。 - 審査と承認

申請内容が審査され、要件を満たしていれば承認されます。その後、負担金の納付が求められます。 - 負担金の納付

土地の種類に応じた負担金(一般的には20万円/1筆の土地当たり)を支払うことで、正式に土地の所有権が国に移転します。

※市街地の宅地、農用地区域内の農地や森林などについては、面積に応じて負担金を算定するものもあります。

負担金について

負担金は、標準的な土地の管理費用を考慮して算出した、10年分の土地管理費相当額を納付します。通知が到達してから30日以内に納付する必要があります。基本的には1筆の土地当たり20万円が目安です。同じ種目の土地が隣接していれば、負担金の合算の申出をすることができるので、2筆以上でも負担金は20万円が基本となります。ただし、市街化区域などでは面積によって金額が異なる場合もあるため、確認が必要です。

この制度を利用するメリット

土地を相続することは財産を受け継ぐ大切な機会ですが、一方で、管理が難しい土地を持つことは相続者にとって負担になることも少なくありません。この制度を使えば、そうした土地の管理から解放され、将来的な負担を軽くすることができます。特に山林や農地などで、使う予定のない場合や相続人が全員遠隔地に住んでいる場合には、有効な選択肢の一つといえます。

まとめ

「相続土地国庫帰属制度」は、相続した土地を管理するのが難しい場合に、とても役立つ解決策です。ただし、この制度は要件が厳しく、負担金などの費用もかかるため、そう簡単ではありません。また、土地を対象としているため、建物がある場合は解体しないと要件に合致しないなど、実家を相続した場合は難しくなります。大切なことは親などが元気なうちに対策を話し合うことだと思います。早期に考え動くことで、売却もしやすくなります。土地や建物を「所有者不明土地」や「管理不全空家」にしないためにも、早期に不動産の未来を考えていきましょう。

鶴岡市、庄内エリアの不動産についてのご相談は、まずはお気軽にお問い合わせください。

参考:政府広報オンライン相続した土地を手放したいときの「相続土地国庫帰属制度」

ご覧いただきありがとうございます。

※この記事の内容は、執筆時点の情報をもとにご紹介しています。法改正や制度の変更により、現在の内容と異なる場合があります。詳しくは、ページ下部の免責事項もあわせてご覧ください。

実家を相続することになったら

2024年07月20日

実家を相続することになったら? ポイントをわかりやすく解説

実家を相続することになったら? ポイントをわかりやすく解説

親と離れて暮らしていて、実家を相続することになったら、どうすればいいのか。

選択肢としては、

・賃貸や民泊を考える

・売却する

・更地にして別の用途で活用する

・相続放棄する

などが考えられますが‥今回は「売却する」という選択肢について、わかりやすく解説します。

相続不動産売却の大まかな流れ

相続税の申告と納付

実家を相続した場合、まずは他の相続財産とあわせて課税対象となる額、「課税価格」を算出します。

次に「課税価格」から「基礎控除額」を差引いて相続税の申告が必要かどうかを判断していきます。

課税価格の計算

課税価格 =【相続税が課される財産】の合計 -【相続財産から控除できるもの】の合計

【相続税が課される財産】

①土地や建物など、被相続人(親など)が所有していた財産

※評価方法は宅地と建物で異なります。

②被相続人の死亡に伴い支払われる生命保険や退職金などの「みなし相続財産」

※一定の金額までは非課税となります。

③被相続人から取得した「相続時精算課税適用財産」

※生前贈与を受け、申告の際に相続時精算課税を適用していた場合。

④被相続人から相続開始前3年以内に取得した「暦年課税適用財産」

※2024年1月1日以降の生前贈与は、7年が経過しないと相続税の課税対象外になりません。

詳しくは国税庁パンフレットをご覧ください:令和6年1月1日施行 相続税及び 贈与税の 税制改正のあらまし

【相続財産から控除できるもの】

①相続人が負担した葬式費用

※墓地や墓碑の購入、法要や香典返しなどに要した費用は葬式費用に含まれません。

②被相続人の債務

※借入金や未払金、納める必要があった税金等。

相続税の計算

算出した「課税価格」から「基礎控除額」を引いた「課税遺産総額」に相続税の税率を掛けます。

課税価格 -【基礎控除額】= 「課税遺産総額」

相続税 =「課税遺産総額」× 税率

【基礎控除額】

基礎控除額は3,000万円 +(600万円×法定相続人の数)です。

※税率はこちらを参考に/国税庁ホームページNo.4155 相続税の税率

相続人が複数いる場合は、「課税遺産総額」を法定相続分であん分し、それぞれの税率を掛けて算出した相続税の合計額を、実際の相続割合で再あん分します。

申告期限

相続税の申告期限は、被相続人が死亡したことを知った日(通常の場合は、被相続人の死亡の日)の翌日から10か月以内に行うことになっています。「相続税の基礎控除」の範囲内であれば相続税はかからず申告も必要ありません。

※小規模宅地等の特例など、相続税の特例を適用するためには、相続税の申告書を提出する必要がありますのでご注意ください。

※出典:国税庁ホームページ/相続税の仕組みの分かりやすい解説より相続税のあらましPDF

特別控除について

小規模宅地等の特例

相続税の「課税価格」を計算する際、相続開始直前の宅地等の利用区分に応じた一定の割合を減額できます。

親と同居していた場合は、「小規模宅地等の特例」により節税できますが、別居していた場合は原則として適用対象外となります。ただし、相続人が持ち家を所有しておらず、賃貸物件に住んでいた場合は適用される可能性があります。適用要件や利用区分の詳細については、国税庁リンクよりご確認いただけます。参照:国税庁HP相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

不動産の相続財産評価方法について

建物は原則、固定資産税評価額により評価

※分譲マンションなどは一定の補正をして評価する場合があります。

「固定資産税評価額」× 1.0

土地は路線価方式か倍率方式

土地の場合は「路線価方式」と「倍率方式」の二つの評価方法があります。路線価が定められていない地域では、倍率方式で算出します。

相続税については専門的な知識が必要となる場合も多く、きちんと調べる必要がありますので、税理士や税務署に相談することをお勧めします。

相続登記を申請する

遺産分割協議(相続人が一人の場合は不要)が終わると、相続登記の申請を行います。

相続登記の申請には多くの必要書類があり、作成が必要な書類もあります。自分で申請することも可能ですが、時間や労力に余裕がない場合は、専門家である司法書士に依頼するのがおすすめです。

以前の投稿”相続登記の義務化について”でも触れましたが、2024年4月から相続登記が義務化 され、相続開始から3年以内に登記する必要があります。

また、相続登記をしないままでは、売却後に所有権移転登記ができないなどの問題が生じるため、売却前に相続登記を済ませておきましょう。

登記費用

相続登記の登録免許税は通常よりも軽減されていて0.4%です。例えば評価額が2,000万円の場合は、登録免許税8万円に司法書士報酬6~10万円を加算した額が目安となります(対象不動産や相続人数及び取得する書類等でかわりますので事前にご確認ください)。

不動産業者に売却の依頼をする

売却することを決めたら、実家の売却を仲介してもらう不動産業者を選び査定を依頼します。

査定はポータルサイトなどでも簡単にできますが、特に建物の詳細な査定は、現地を実際に見ないと難しいところもありますので、地域の不動産業者へ依頼することをお勧めします。

査定が終わり販売価格が決まったら不動産業者と媒介契約を締結します。この媒介契約には三種類あり、一般媒介契約・専任媒介契約・専属専任媒介契約があります。

簡単にまとめると以下のような違いがあります。

・一般媒介契約=専属契約ではなく複数社に依頼可、自己発見取引も可能。

・専任媒介契約=1社のみ専属契約、自己発見取引も可能。

・専属専任媒介契約=1社のみ専属契約、自己発見取引不可。

他にも契約期間や不動産業者の義務にも違いがあります。契約前に内容をよく確認し、自分に合った契約を選んでからご契約ください。

媒介契約については、こちらの記事もご覧ください:媒介契約の種類と選び方|一般・専任・専属専任の違いを解説

売買契約を締結する

売却活動によって買い主が見つかったら、売買契約を締結します。

売買契約の際、必要な費用は、印紙税(不要な場合もあり)と仲介手数料です。仲介手数料は一般的には契約時に半額、引渡し時に残りの半額を支払います。

仲介手数料の計算方法

・売買価格が200万円以下‥5%

・売買価格200万円超400万円以下‥4%

・売買価格400万円超‥3%

算出した手数料に消費税を加えた金額が上限です。

金額が400万円を超える場合は、速算式で3%に6万円を足した手数料に消費税を加えます。

例:売買価格 1,000万円の場合

1,000万円×3%=300,000

300,000+6万円=360,000

+消費税 36,000

合計 396,000円が仲介手数料の目安です。

※2024年7月1日から「低廉な空き家等の媒介の特例」が800万円以下の物件まで拡大されました。そのため、低廉な空き家等の媒介の報酬額の上限は、800万円以下の物件で33万円となりますので、速算式が使えるのは800万円以上の物件になります。

詳しくはこちらの記事をご覧ください:空き家等に係る媒介報酬規制の見直しについて

引渡しまで

契約から引渡しまでに登記済証・登記識別情報等、必要書類の準備をします。所有権移転登記にかかる費用は一般的には買い主が負担します。

以上が大まかな売却スケジュールですが、ケースによっては解体工事や測量、家財の処分など、追加で費用がかかる場合もありますので、事前にご確認いただくことをお勧めします。

また、売り主が責任を負う「契約不適合責任」についても十分に理解し、建物の欠陥は正直に告知することが大切です。実家に欠陥があるのかよく分からない場合は、インスペクション(住宅診断/建物状況調査)を行うことをお勧めします。費用は5~10万円程度です。※検査方法や面積等により、これ以上かかる場合があります。

インスペクションは、建物の専門家が目視や計測によって、住宅の基礎・外壁・屋根などの構造耐力上主要な部分を検査します。建物の現状を正しく把握したうえで、どのような特約を設けるか、または免責とするかを慎重に判断することが重要です。

売却益がでた場合は確定申告を

譲渡所得を計算

売却が済んだら譲渡所得を計算し売却益がでた場合は申告をします。

【譲渡所得】=収入金額(売却価格・税金の清算金等)- 取得費(実家の購入費※分からな場合は収入金額の5%)- 譲渡費用(仲介手数料等)- 特別控除

特別控除

不動産を売却する際に利用できる特例はいくつかありますが、親と離れて暮らしていた場合には「相続空き家の譲渡所得3,000万円特別控除の特例」が該当します。一定の要件を満たす場合、譲渡所得から最大3,000万円まで控除を受けることができる特例です。

もっと詳しく!は、こちらの記事から:相続空き家の譲渡所得3,000万円特別控除の特例

売却益が出た場合

売却益が出た場合は、実家を売却した翌年の2月16日~3月15日までに申告をします。

税率は所有期間によって違います。以下のリンクより国税庁ホームページをご覧ください。

※参考:国税庁ホームページNo.1440 譲渡所得(土地や建物を譲渡したとき)

税金について、詳しくは、専門の税理士にご相談ください。実家の売却及び物件探し等、鶴岡市・庄内エリアの不動産については、どうぞお気軽にご相談ください。

ご覧いただきありがとうございます。

※この記事の内容は、執筆時点の情報をもとにご紹介しています。法改正や制度の変更により、現在の内容と異なる場合があります。詳しくは、ページ下部の免責事項もあわせてご覧ください。

相続登記の義務化について

2024年07月17日

相続登記が義務化 !? ポイントをサクッと解説

令和6年4月1日から相続登記の申請が義務化されました。

施行から3か月が経ちましたが、令和6年4月1日より前に相続して相続登記をしていないものも対象となりますので、この機会にご確認いただければと思います。

東京法務局のホームページに分かりやすく掲載されていますので、以下に引用します。

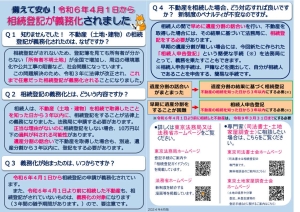

令和6年4月1日から、相続登記の申請が義務化されました。

(1)相続(遺言も含みます。)によって不動産を取得した相続人は、その所有権の取得を知った日から3年以内に相続登記の申請をしなければなりません。

(2)遺産分割が成立した場合には、これによって不動産を取得した相続人は、遺産分割が成立した日から3年以内に、相続登記をしなければなりません。

(1)と(2)のいずれについても、正当な理由(※)なく義務に違反した場合は10万円以下の過料(行政上のペナルティ)の適用対象となります。なお、令和6年4月1日より以前に相続が開始している場合も、3年の猶予期間がありますが、義務化の対象となります。不動産を相続したら、お早めに登記の申請をしましょう。

(※)相続人が極めて多数に上り、戸籍謄本等の資料収集や他の相続人の把握に多くの時間を要するケースなど。

出典:東京法務局ホームページ

この新制度のポイントはペナルティが科されるところで、正当な理由なく義務に違反した場合は10万円以下の過料の適用対象となります。

正当な理由とは簡単にいえば「相続登記まで時間がかかる」場合で、相続人が多く遺産分割協議が大変・相続争いがある・相続登記義務を負う者が重病・相続登記義務を負う者の家庭的または経済的問題等…により時間がかかってしまう場合です。

そこで、早期に遺産分割をすることが困難な場合には、「相続人申告登記」という簡潔な手続きが新たに作られました。相続人申告登記は、戸籍などを提出して自分が相続人であることを申告しますが、権利者であることではなく相続人であることを公示する制度となっています。申告することでペナルティは免れることになりますが、遺産分割協議がまとまり次第、相続登記を行う必要がありますのでご注意ください。

問題は所有者不明土地

相続登記が義務化された背景として、「所有者不明土地」の急増による問題があります。

所有者不明のまま、土地が活用できない管理されないことで問題点は大きく二つ。

1.所有者がわからないまま放置され管理が行き届かず環境悪化につながり近隣住民への影響も。

2.災害時緊急工事や災害整備のための公共事業等が進まない。

他にも問題はありますが、不動産取引では被相続人名義のまま相続人が売却した場合、売却後に買い主の名義に変更する移転登記ができず、原則所有権を取得することができないことになります。

また、相続登記をしていないと相続物件を担保とした融資も受けられないなどのデメリットもありますので、相続したら早めに登記申請をしましょう。相続人が多い場合、遺産分割協議に時間がかかることもありますので、早い段階で対処できるよう考えておく必要があると思います。

登記は相続人本人が手続きをすることもできますが、時間と労力がかかるため余裕がない方は専門家である司法書士に相談することをお勧めします。

相続したら早めに登記申請を

今回は「相続登記の義務化」について簡単ではありますが取り上げてみました。相続したら、早めに登記申請を行いましょう。令和6年4月1日より前に相続して相続登記をしていないものも対象となります。

なお、「相続空き家の譲渡所得の3,000万円特別控除の特例」が4年延長され、適用期間が令和9年12月31日までとされました。この特例は所有者不明土地とともに社会問題となっている空き家問題を解決する一つの方法として設けられました。特例の適用を受けるためにはいくつか要件がありますが、この特例についてはまたの機会に。

ご覧いただきありがとうございます。

※この記事の内容は、執筆時点の情報をもとにご紹介しています。法改正や制度の変更により、現在の内容と異なる場合があります。詳しくは、ページ下部の免責事項もあわせてご覧ください。